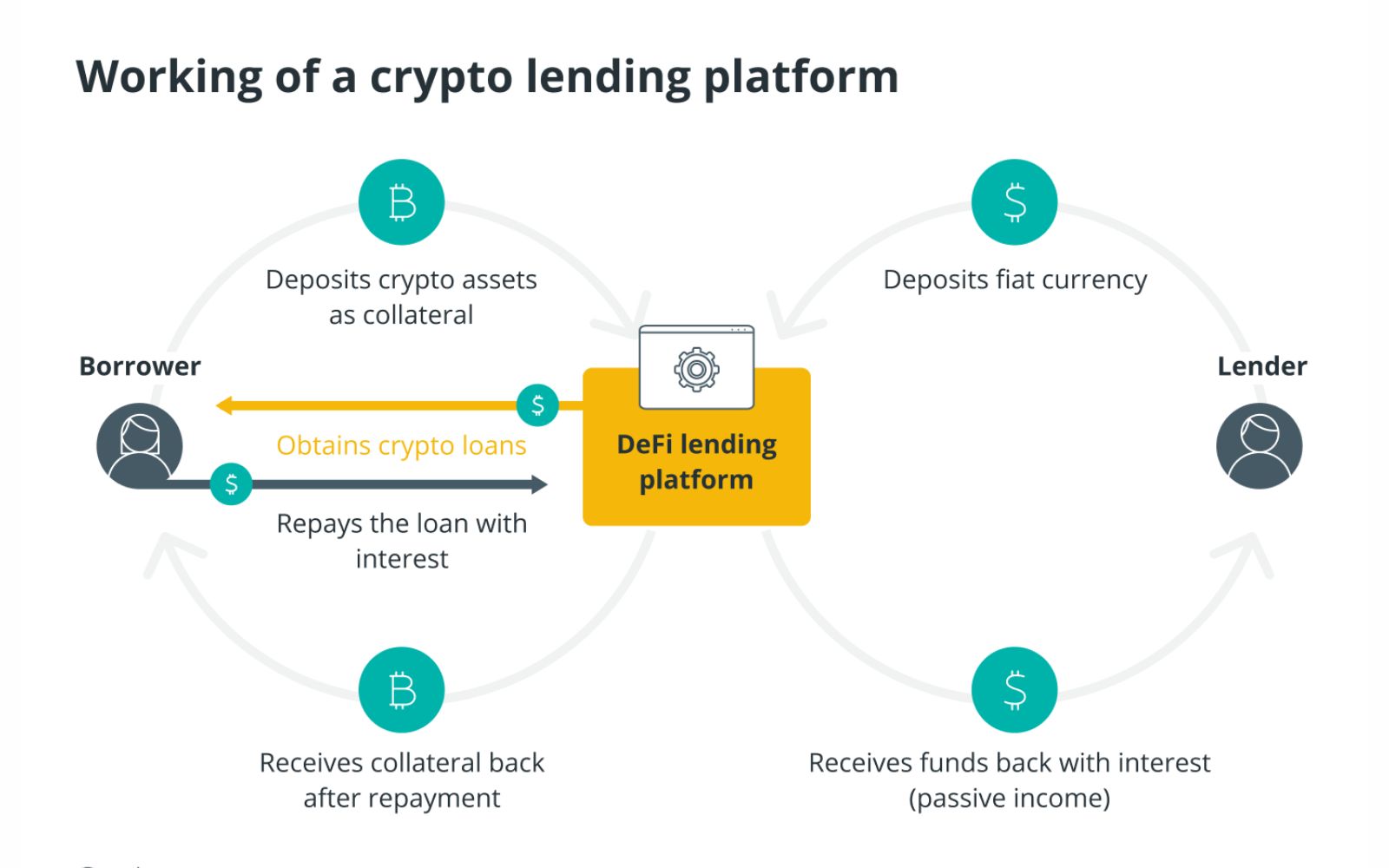

وامدهی دیفای با وثیقهگذاری رمزارزی یکی از مهمترین حوزههای مورد استفاده در امور مالی غیرمتمرکز یا همان دیفای (DeFi) است. سه پروتکل وامدهی دیفای بزرگ جهان یعنی آوه (Aave)، جاستلند (JustLend) و کامپاند(Compound)، مجموعاً بیش از ۱۲ میلیارد دلار ارزش کل قفل شده (TVL) در اختیار دارند که چیزی در حدود ۲۳ درصد از مجموع ارزش کل قفلشده دیفای را شامل میشود. به رغم محبوبیت و کارکرد، پروتکلهای وامدهی دیفای هنوز هم نتوانستهاند مهمترین و اساسیترین چالشهای خود را حل و فصل کنند؛ چالشهایی از قبیل وثیقهگذاری بیش از حد، ریسک بالای نقدشوندگی و مالکیت واقعی دارایی. پروتکل لایه یک نولوس خود را به عنوان راهکاری برای این چالشها معرفی میکند.

وامدهی دیفای

در دیفای، پروتکلهای وامدهی این امکان را دارند که به طیف گستردهای از سودها و جریانهای درآمدی غیرفعال دسترسی داشته باشند. از دیگر سو، این واقعیت را نیز باید پذیرفت که وامدهندگان رمزارزی بیش از دیگران نیز در معرض مشکلات و ریسکها قرار دارند. وثیقهای که این وامدهندگان ارائه میدهند ارزش به مراتب بالاتری نسبت به رقم وام دارد و از این رو امکان ریسک و شکست بسیار افزایش پیدا میکند.

مورد دیگری که باید در نظر داشت، فقدان چهارچوبهای ارزیابی، اعتبارسنجی و امتیازدهی سنتی در دیفای است. دیفای ماهیتی غیرمتمرکز دارد و غیرحضانتی است و از این رو امکان هیچگونه اعتبارسنجی یا گواهی در آن وجود ندارد تا بتواند مبلغ وام را تضمین کند.

به همین دلیل نیز وامهای دیفای معمولا با مشکل وثیقهگذاری بیش از حد (overcollateralization) مواجه هستند. مثلا ممکن است وامگیرندگان با وثیقهگذاری رمزارز، حدود ۵۰ درصد یا ۷۵ درصد از مبلغی که به عنوان وثیقه ارائه کردهاند را دریافت کنند.

نکته دیگر اینجا است که با وجود وثیقهگذاری بیش از حد، ریسک لیکویید شدن (Risk of Liquidation) نیز به دلیل حجم بالای نوسانات داراییهای رمزنگاری بالا است. به عنوان مثال، در صورتی که ارزش داراییهای موردنظر به زیر یک آستانه خاص سقوط کند، لیکویید شدن یا نقدشوندگی صورت گرفته و سیستم بهصورت خودکار آن را لیکویید میکند.

اما مساله این است که وامدهی دیفای با وثیقهگذاری رمزارز، یک بخش بسیار مهم، تاثیرگذار و قابل اجتناب در دیفای است و باید روشهای نوینی به کار گرفته شود تا این مشکلات سروسامان پیدا کنند؛ روشهای جدیدی که به وامگیرندگان کمک کنند تا احساس امنیت و تضمین بیشتری درخصوص وثیقههای خود داشته باشند.

نولوس؛ پروتکلی که ریسکهای وامدهی دیفای را کاهش میدهد

پروتکلهایی که در حوزه وامدهی دیفای فعالیت دارند و سعی دارند مشکلات مربوط به وثیقهگذاری بیش از حد (overcollateralization)، ریسک بالای نقدشوندگی (liquidation) و مالکیت واقعی دارایی را حل کنند، کم نیستند. یکی از این پروتکلها، پروتکل لایه یک نولوس (Nolus) است که سعی دارد با پیشنهاد یک رویکرد متفاوت، مشکلات وامدهی دیفای را حل کرده و در عین حال، هم به نفع وامدهندگان عمل کند و هم برای وامگیرندگان مفید واقع شود.

پروتکل نولوس روی کاسماس اسدیکی (Cosmos SDK) ساخته شده است. این پروتکل با توجه به تغییرات و اختراع دوبارهای که در آن صورت گرفته، قادر است بسیاری از مشکلات حال حاضر دیفای از جمله وثیقهگذاری بیش از حد، ریسک بالای نقدشوندگی و مالکیت واقعی داراییها را حل و فصل کند.

راهکار پیشنهادی این پروتکل، راهکاری آنچین (On-Chain) یا درونزنجیرهای و غیرحضانتی یا غیرامانی (Noncustodial) است و هدف از آن نیز ایجاد یک استاپ شاپ وان (One-Stop Shop) برای کلیه تراکنشهای رمزنگاریشده کاربران است. راهکاری که نولوس اسم آن را گذاشته است دیفای لیز (DeFi Lease)، پروتکلی است که وامدهندگان و وامگیرندگان دیفای را از طریق یک رابط بصری به همدیگر متصل میکند.

دیفای لیزِ ارائه شده از سوی نولوس به برخی از مهمترین مشکلات و مسائل وامدهی رمزارزی در حوزه دیفای پرداخته است. این پروتکل برای شروع تا ۱۵۰ درصد از بودجه سرمایهگذاری اولیه را تامین میکند؛ به این معنی که سهامداران میتوانند سه برابر بیشتر از آنچه که اکنون میتوانند، دریافتی داشته باشند. ضمن اینکه در سایه این پروتکل، وامگیرندگان این فرصت را دارند که مالکیت واقعی داراییهای اهرمی (Leveraged Assets) خود را در اختیار داشته باشند که باعث میشود در ازای آن سود هم دریافت کنند.

دیفای لیز چگونه کار میکند؟

نحوه عملکرد دیفای لیز ارائه شده از سوی نولوس به این صورت است که وامگیرندگان پیشپرداخت (در هر دارایی) را تضمین میکنند و ۱۵۰ درصد آن را به عنوان وام و در قالب استیبلکوین دریافت میکنند. این وامی است که برای خرید رمزارزهای موردنظر مورد استفاده قرار خواهد گرفت.

این داراییها در دیفای لیز بهعنوان وثیقه نگهداری میشوند و ریسک مارجین کال (Margin Call) را کاهش میدهند. قراردادهای هوشمند نولوس برای اینکه سهولت و شفافیت این تراکنشها را به حداکثر برسانند، بهصورت آنچین کار میکنند.

پس از بازپرداخت کامل وام و بهره آن، وثیقه به وامگیرنده عودت داده میشود. نرخ بهرهای که برای دیفای لیزِ نولوس در نظر گرفته شده، ثابت و صفر است و هیچ هزینه پنهان یا مازادی نیز ندارد. همین باعث میشود تا وامگیرندگان از خدمات وامدهی دیفای به صورت روشن و شفاف برخوردار شوند و نیاز به پرداخت هزینههای اضافی نداشته باشند.

برخلاف آنچه که انتظار میرود، حذف وثیقه بیش از حد در پروتکل دیفای لیزِ نولوس باعث نمیشود تا ریسک انحلال یا لیکوئید شدن افزایش پیدا کند. نولوس برای جلوگیری از لیکویید شدن، از استراتژیهای خاصی استفاده میکند؛ مثلاً مشتریان را با ارائه نسبت وام به ارزش (LTV) بیشتر ترغیب و تشویق میکند.

این پروتکل به کاربرانش فرصت این را داده تا سطوح وثیقه خود را در صورت نیاز تغییر دهند و ریسک کمتری را نیز برای لیکوئید شدن تجربه کنند. در صورتی که ارزش دارایی یا همان وثیقه کاهش پیدا کند، پروتکل به کاربر هشدار میدهد تا یا مقدار وثیقه خود را افزایش دهد و یا لیکوئید جزئی (Partial Liquidation) را انتخاب کند. به نظر میرسد که این استراتژی تا حد زیادی به نفع کاربران است و به آنها کمک میکند تا بخشی از موقعیت مالی خود را در شرایط ریسک، حفظ کنند.

پروتکلی برای تامینکنندگان و دریافتکنندگان وام دیفای

اما این فقط وامگیرندگان نیستند که در سایه راهاندازی مدل جدید نولوس فرصت استفاده حداکثری از وامدهی دیفای را پیدا کردهاند. وامدهندگان هم در سایه این مدل جدید وامدهی دیفای مزیتهای زیادی به دست آوردهاند. مزیتهایی از قبیل:

- محاسبات پویا

- سودهای مبتنی بر پول نقد

- آزادی عمل در تنظیم سهام

توکن بومی نولوس که با نماد NLS در اسمزیز (Osmosis) راهاندازی شده، قابلیتهای زیادی دارد. قابلیتهایی نظیر پرداخت کارمزد تراکنشها، مشارکت و حاکمیت در شبکه و همینطور تامین نقدینگی.

آن دسته از کاربران که علاقهمند به مشارکت در شبکه برای اجماع از طریق این توکن بومی هستند، میتوانند پاداش دریافت کنند؛ ضمن اینکه نولوس برای تامینکنندگان صندوق نیز نرخهای بهره بهبودیافتهای را در نظر گرفته و تخفیفهایی را قائل شده است.

نولوس در حال حاضر یکی از پروتکلهای پیشرو در عرصه وامدهی دیفای است که سعی دارد به برخی از مهمترین چالشهای وامدهی در این عرصه پاسخ بدهد. به نظر میرسد که این پروتکل میتواند یک راهحل امیدوارکننده برای مشکلات عدیدهای باشد که سالهاست وامدهی دیفای را با چالشهای گوناگون مواجه کرده است.